مقدمه

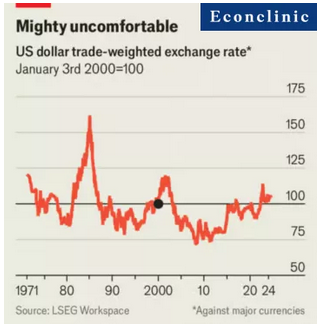

در سپتامبر ۱۹۸۵، هشت ماه پس از آغاز دورهٔ دوم ریاست جمهوری رونالد ریگان، چهلمین رئیسجمهور ایالات متحده آمریکا، وزرای دارایی و روسای بانکهای مرکزی آمریکا، بریتانیا، فرانسه، ژاپن و آلمان غربی در هتل پلازای نیویورک گرد هم آمدند. موضوع اصلی نشست، یافتن راهکارهایی برای کاهش ارزش دلار آمریکا بود که از سال ۱۹۸۰ تا آغاز دوره دوم ریاست جمهوری ریگان، بر اساس شاخص وزنی تجاری، تقریباً ۵۰ درصد افزایش یافته بود. افزایش چشمگیر کسری تجاری آمریکا نگرانی سایر کشورها را برانگیخته بود. پس از اعلامیه گروه مبنی بر «ضرورت افزایش تدریجی ارزش ارزهای غیر دلاری» و تعهد به «همکاری نزدیکتر برای تشویق این روند»، ارزش دلار به شدت کاهش یافت. تا اواخر دهه ۱۹۸۰، ارزش دلار به سطح سال ۱۹۸۰ بازگشت.

سهگانهٔ ناممکن

علیرغم موفقیت ظاهری “توافق پلازا”، مداخله ارزی به تدریج از اولویت خارج شد. تمرکز بر کنترل سیاست پولی بهمنظور مهار تورم جایگزین آن شد. تحقق همزمان سیاست پولی مستقل، آزادسازی حساب سرمایه، و تثبیت نرخ ارز برای یک کشور امکانپذیر نیست.

حتی دستیابی به دو مورد از این سه هدف در کنار اعمال نفوذ بر مورد سوم نیز با چالشهای جدی همراه است. بازارهای ارز از حجم، عمق و نقدینگی بالایی برخوردارند. تاریخ نشان داده است که معاملهگران ارز خارجی بارها توانستهاند سیاستگذاران را که قصد دخالت مستقیم در بازار را داشتهاند، شکست دهند.

سرسختی ترامپ

با این وجود، احتمالاً این امر مانع از تلاش دولت دوم ترامپ برای کاهش ارزش دلار نخواهد شد. دونالد ترامپ به قدرت و اقتدار گرایش دارد (مردان قوی، مرزهای سختگیرانه، سیاست قاطعانه در قبال چین ) اما ارز قوی را نمیپسندد. وی در سال ۲۰۱۹ اظهار داشت: «باید انتظار داشت که من از قدرت بیسابقه دلار آمریکا هیجانزده باشم، اما اینطور نیست!» و توضیح داد که به نظر وی این امر صنعت آمریکا را تضعیف میکند. جی. دی. وانس، معاون جدید وی نیز با این دیدگاه همسو است. او در جلسه سنا در سال گذشته اظهار داشت: « با بررسی اقتصاد آمریکا، از یک سو مصرف گسترده واردات عمدتاً بیفایده و از سوی دیگر تضعیف پایه صنعتی کشور را مشاهده میکنیم.» و از جروم پاول (رئیس فدرال رزرو) پرسید که آیا معایب تبدیل دلار به ارز ذخیره جهانی وجود دارد.

شرکای آمریکا

کاخ سفیدِ ترامپ-وانس ممکن است از چه استراتژیهایی برای کاهش ارزش دلار استفاده کند؟ تکرار توافقنامههای پلازا – احتمالا این بار در هتل بینالمللی ترامپ، در آن سوی پارک مرکزی – بعید به نظر میرسد. این توافقات تا حدودی به عنوان جایگزینی برای اعمال تعرفهها یا سایر اقدامات حمایتگرایانه تجاری علیه متحدان، که مورد نظر کنگره بود، اتخاذ شد. شرکای تجاری آمریکا در مقایسه با دهه ۱۹۸۰ بسیار متنوعتر، پرشمارتر و دارای روابط پیچیدهتر هستند. احتمالاً تعداد کمتری از آنها حاضر به همکاری با آمریکا در این زمینه خواهند بود.

فشار بر بانک مرکزی

خزانهداری ایالات متحده میتواند به طور مستقل اقدام به خرید ارز خارجی با فروش دلار نماید. با این حال، این استراتژی ممکن است هزینههای قابل توجهی در پی داشته باشد. چین از سال ۲۰۱۴ تا ۲۰۱۷ با اعمال کنترلهای سرمایه سختگیرانه و برخورداری از بازار ارز محدود، سالانه مبلغی معادل یک تریلیون دلار (۳ درصد از تولید ناخالص داخلی) را برای حفظ ارزش واحد پولی خود هزینه کرد.

ایالات متحده با کسری بودجه قابل توجهی مواجه است. اختصاص بودجه هنگفت برای خرید ارز خارجی ممکن است با توجه به محدودیتهای ناشی از سقف بدهی و اولویتهای مالیاتی، جذابیت چندانی نداشته باشد.

احتمالاً آقایان ترامپ و وانس تلاش خواهند کرد تا فدرال رزرو را به اتخاذ اقدامات لازم وادار نمایند. آقای ترامپ همواره نسبت به استقلال سیاست پولی بی تفاوت بوده و در دوره اول ریاست جمهوری خود، به طور مکرر رئیس فدرال رزرو را به دلیل کندی در کاهش نرخ بهره مورد انتقاد قرار داده است. اگرچه اعمال فشار بر بانک مرکزی برای افزایش عرضه پول یا کاهش نرخ بهره میتواند به کاهش ارزش دلار کمک کند، اما احتمال موفقیت در این زمینه اندک است. افزون بر این، چنین اقداماتی به احتمال زیاد منجر به افزایش تورم خواهد شد که مغایر با وظایف قانونی فدرال رزرو است. تغییر رئیس فدرال رزرو نیز ممکن است با موانع قانونی مواجه شود.

کنترل سرمایه!

تنها ابزار دیگر نوعی کنترل سرمایه است. تصور آنکه آمریکا محدودیتهایی مانند چین را اعمال کند، غیرقابل تصور است، اما میتواند جریان سرمایه را تا حدودی محدود کند، مثلاً با وضع مالیات بر خرید داراییهای مالی آمریکایی توسط خارجیها. رابرت لایتهایزر، نماینده تجاری ترامپ در دوره اول ریاست جمهوری، این ایده را به عنوان ابزاری برای کاهش کسری تجاری مطرح کرد. این کار نیز ممکن است عواقب ناخوشایندی داشته باشد، از جمله افزایش بازده اوراق قرضه دولتی یا کاهش قیمت سهام. با توجه به اینکه ترامپ علاقهمند به انتشار بدهی دولتی است و به بازار سهام قوی افتخار میکند، این میتواند او را منصرف کند.

اگر دولت دوم ترامپ هیچ کاری نکند، ممکن است حتی خوششانس باشد. مدتهاست که این سوال وجود دارد که آیا واقعا توافق پلازا بود که دلار را کاهش داد. قدرت دلار در اوایل دهه ۱۹۸۰ با جنگ فدرال رزرو علیه تورم تشویق شد که با نرخ بهرههای چشمگیر نزدیک به ۲۰ درصد جنگید. در پایان دهه، جنگ به پایان رسید و نرخ بهره به شدت کاهش یافت. به نظر میرسد داستان مشابهی اکنون در آمریکا در حال تکرار است. پس از بیش از دو سال سیاست پولی سختگیرانه، به نظر میرسد تورم در نهایت در حال کاهش است. کاهش نرخ بهره و ضعف ارز ممکن است به زودی دنبال شود.

منبع: کلینیک اقتصاد

پایان/

نظر شما